什么才是加密项目真正的护城河?

原文标题:A New Framework For Identifying Moats In Crypto Markets

原文作者:Robbie Petersen,Delphi Digital 分析师

原文编译:Ismay,BlockBeats

编者按:在当前竞争激烈的加密市场中,护城河的概念不再局限于传统的流动性与 TVL。随着 DeFi 应用的迅速发展,仅依靠流动性优势已不足以在长期中立于不败之地。本文深入探讨了加密应用如何通过品牌、用户体验的差异化以及持续推出新功能,来建立真正具有防御力的护城河。通过分析 Uniswap 和 Hyperliquid 等案例,我们揭示了在这个充满不确定性的行业中,持续创新才是抵御竞争、实现价值捕获的关键所在。

每家公司的成功——无论是科技巨头还是百年老店——都可以归结为它的护城河。无论是网络效应、用户迁移成本,还是规模经济,护城河最终让公司能够逃避竞争的自然法则,并可持续地捕获价值。

虽然对于加密货币投资者来说,防御性通常是事后才考虑的因素,但我认为在当前的市场背景下,护城河的概念更加重要。这是因为加密应用中有三种独特的结构性差异:

· 可分叉性:应用程序的可分叉性意味着加密市场的进入壁垒更低。

· 可组合性:由于应用和协议具有互操作性,用户的转换成本本质上更低。

· 基于代币的用户获取:使用代币激励作为有效的用户获取工具意味着加密项目的客户获取成本(CAC)结构性地更低。

这些独特的属性共同加速了加密应用的竞争法则。一旦一个应用程序开启了「收费开关」,不仅会有无数其他无法区分的应用程序提供类似但更便宜的用户体验,而且甚至可能会有一些应用程序通过代币补贴和积分来补贴用户。

从逻辑上推导下去,在没有护城河的情况下, 99% 的应用程序将不可避免地陷入一场「价格战」,从而无法避免商品化的命运。

虽然我们在传统市场中有很多理解护城河的先例和启发,但我们缺乏能够解释这些结构性差异的相应框架。本文旨在填补这一空白,深入探讨构成可持续护城河的根本要素,并由此识别出能够可持续捕获价值的少数应用程序。

评估应用防御能力的新框架

「防御力之王」沃伦·巴菲特有一个简单但有效的方法识别具有防御能力的公司,他会问自己:「如果我有十亿美元,并建立一家与这家公司竞争的企业,我能否抢占大量市场份额?」

通过对这一框架进行一些调整,我们可以在加密市场中运用同样的逻辑,同时考虑到前面提到的结构性差异:「如果我分叉这个应用,并投入 5000 万美元的代币补贴,我能否抢占并保持市场份额?」

回答这个问题时,你实际上是在模拟竞争法则。如果答案是「能」,那么很可能只是时间问题,一个新兴的分叉或无差异竞争者将侵蚀该应用的市场份额。反之,如果答案是「不能」,那么这个应用很可能具备我认为是所有具有防御能力的加密应用共有的特质。

「不可分叉」和「不可补贴」的特性

为了更好地理解我的意思,以 Aave 为例,如果我今天分叉 Aave,没有人会使用我的分叉版,因为它不会有足够的流动性供用户借出,也不会有足够的用户来借这些流动性。因此,Aave 这样的借贷市场中,TVL 和双边网络效应是「不可分叉」的特性。

然而,尽管 TVL 确实为借贷市场提供了一定程度的防御能力,但关键在于这些特性是否也对补贴免疫。想象一下,一个资金充足的团队不仅分叉了 Aave,还设计了一项高达 5000 万美元的激励计划以获取 Aave 的用户。如果竞争对手能够达到一个有竞争力的流动性门槛,那么用户可能没有太大的动力切换回 Aave,因为借贷市场本质上是无差别的。

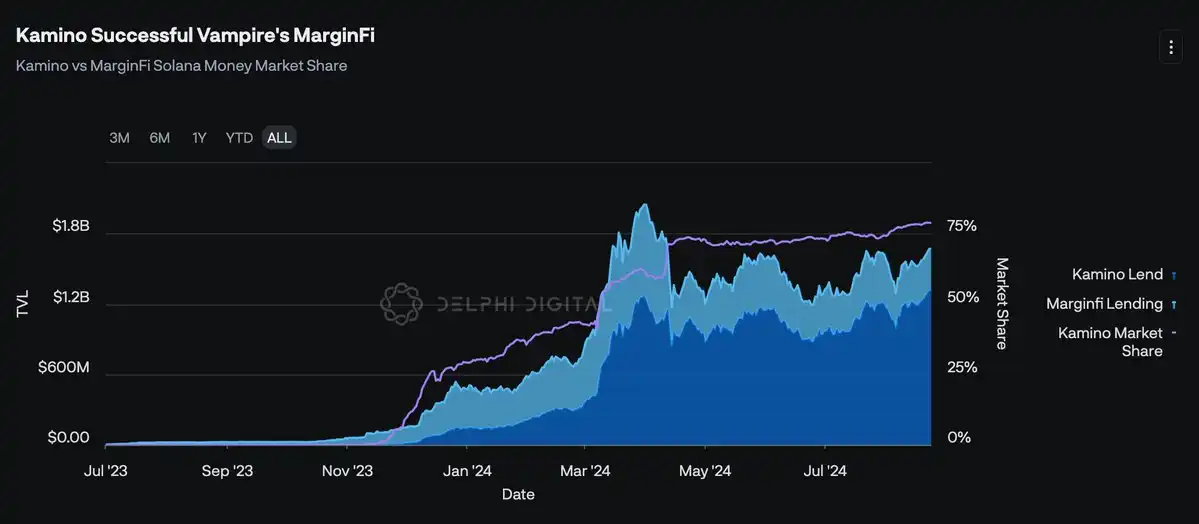

需要澄清的是,我并不认为近期内会有任何团队能成功吸血 Aave,补贴 120 亿美元的 TVL 是一项不小的任务。然而,我认为,对于尚未达到这一规模的其他借贷市场,它们有失去重要市场份额的风险。Kamino 最近在 Solana 生态系统中提供了一个先例。

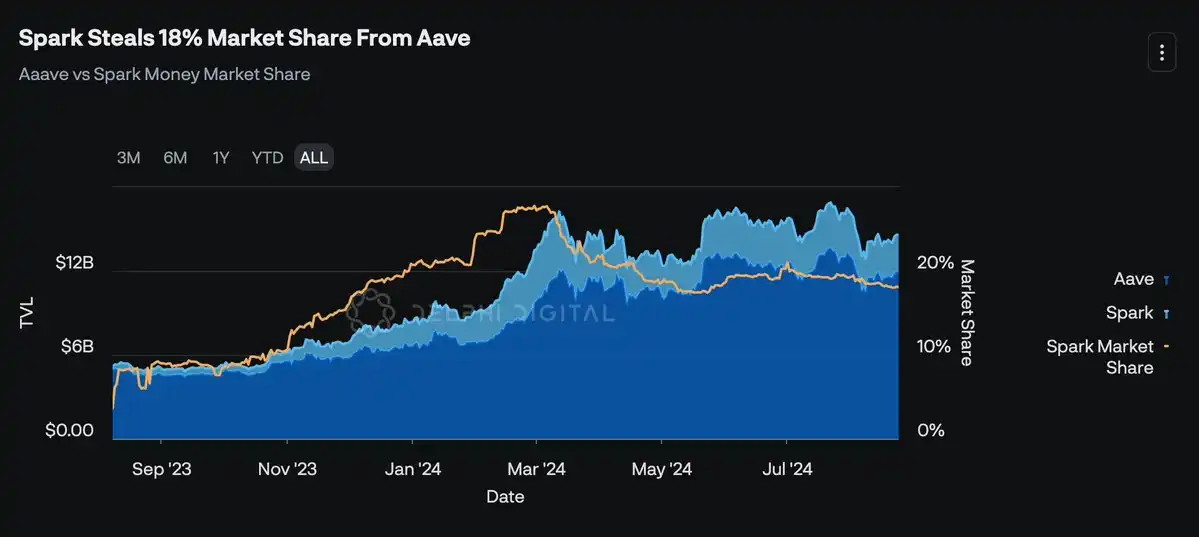

此外,值得注意的是,虽然像 Aave 这样的大型借贷市场可能能够抵御新兴竞争对手的威胁,但它们未必完全能够防御来自邻近应用的横向整合。例如,MakerDAO 的借贷部门 Spark 自 2023 年 8 月推出 Aave 分叉以来,已经从 Aave 手中夺走了超过 18% 的市场份额。鉴于 Maker 的市场地位,他们能够有效地吸引并保留用户,作为 Maker 协议的合理延伸。

因此,如果缺乏其他无法轻易被补贴的特性(例如嵌入 DeFi 市场结构中的抵押债仓 CDP),借贷协议的结构性防御能力可能并不像人们想象的那么强大。再次自问——如果我分叉这个应用,并投入 5000 万美元的代币补贴,我能否抢占并保持市场份额?——我认为,对于大多数借贷市场来说,答案实际上是肯定的。

前端将捕获更多价值

聚合器和分叉前端的流行,使得 DEX 市场的防御性问题更加复杂。历史上,如果你问我哪种模式更具防御性——去中心化交易平台还是聚合器——我的回答显然是去中心化交易平台。归根结底,前端只是查看后端的不同视角,聚合器之间的转换成本本质上较低。

相反,去中心化交易平台拥有流动性层,使用流动性较少的分叉交易平台的转换成本则要高得多,这会带来更多滑点和更差的净执行结果。因此,鉴于流动性是无法分叉的,而且在大规模上也更难补贴,我曾认为 DEX 具有更强的防御能力。

尽管这一观点在长期内依然成立,但我认为天平可能正在向前端倾斜,越来越多的价值将被前端捕获。我的思路可以归结为四个原因: